Финансы » Кредитование субъектов малого предпринимательства » Мониторинг кредитного рынка Ставропольского края

Мониторинг кредитного рынка Ставропольского краяСтраница 1

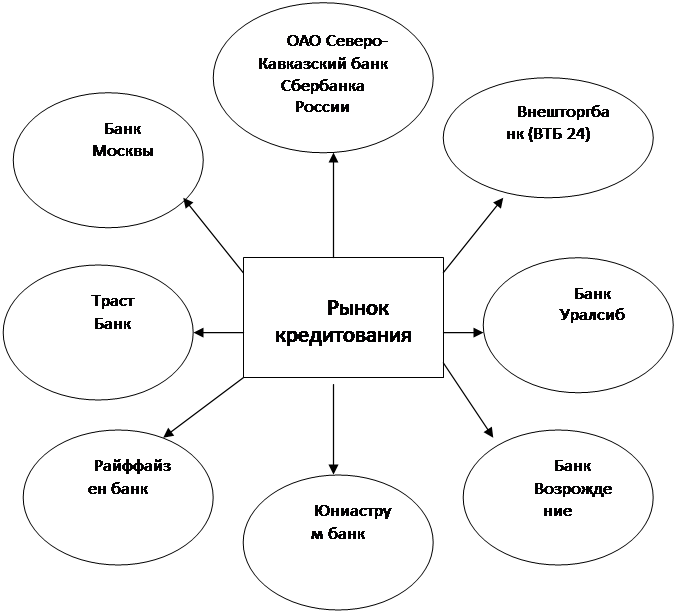

Кредитный рынок Ставропольского края весьма разнообразен, причем это разнообразие заключается в существовании различных коммерческих банков, как показано на рисунке 4, которые предлагают свои услуги населению. Банки являются главным составляющим кредитного рынка, т.е. они являются ключевым звеном в совершении операций по передачи денежных ресурсов на определенных условиях.

![]()

![]()

![]()

Рис. 4. Структура кредитного рынка г. Ставрополя

Проведя мониторинг коммерческих банков города Ставрополя можно выделить наиболее популярные среди всего многообразия: банк Уралсиб, Траст банк и Внешторгбанк. Но лидирующим банком по Южно-Федеральному округу и конкретно в городе Ставрополь является Северокавказский банк Сбербанка России, который имеет огромную филиальную сеть. Спектр услуг всех банков практически одинаков, различия только в условиях предоставления данных услуг. Одним из видов предоставляемых услуг является кредитование малого и среднего бизнеса. Остановимся на данном виде услуг конкретно.

Одним из приоритетных направлений деятельности банка является кредитование. Банк ВТБ 24 предлагает различные виды кредитов для предприятий и индивидуальных предпринимателей в рублях и иностранной валюте, предоставляя российским предприятиям возможность успешно выполнять различные бизнес-задачи.

Главные требования, предъявляемые банком ВТБ 24 к заемщикам – это наличие действующего прибыльного бизнеса и работа на рынке от полугода в сфере торговли, услуг или производства.

Для своих клиентов банк разработал следующие кредитные продукты:

· «Микрокредит» – если необходимо финансирование до 850 000 рублей на срок до двух лет;

· «Кредит на развитие бизнеса» – если необходима сумма до 5 000 000 долларов США на срок до пяти лет;

· «Инвестиционный кредит» – если необходима сумма до 5 000 000 долларов США на срок до десяти лет.

Преимущества при получении кредитных средств в ВТБ 24 заключаются в следующем:

1. Возможность оперативного получения средств для выполнения бизнес-задач клиента;

2. Минимальный пакет документов, который поможет подготовить эксперт;

3. Различные формы кредитования;

4. Гибкий подход к обеспечению: ВТБ 24 принимает в залог различное имущество, в т. ч. недвижимость, оборудование, автотранспорт, товары в обороте;

5. Возможно предоставление кредита без залога имущества;

6. Не обязательно иметь кредитную историю, действующий расчетный счет в банке, бизнес-план на финансируемую сделку;

7. Управление счетами и погашение задолженности можно осуществлять через систему дистанционного обслуживания «Клиент–Банк»;

8. Возможность получения кредита под поручительство Фонда содействия кредитованию малого бизнеса Москвы независимо от региона.

Для получения кредита необходимо заполнить и передать в отдел кредитования малого бизнеса: заявку на получение кредита; комплект документов для рассмотрения вопроса о выдаче кредита.

Продукт «Микрокредит» разработан для компаний, которым необходимо финансирование до 850 000 рублей на срок до двух лет.

В основу данной технологии кредитования малого бизнеса положена международная практика предоставления финансовых услуг в этой сфере. Один из ключевых аспектов данной технологии – финансовый анализ кредитоспособности заемщика, проводимый на основе данных о реальном состоянии бизнеса клиента. При проведении анализа сотрудник банка даст необходимые консультации, поможет составить справедливую оценку и адекватные формы управленческой отчетности. Кредитные технологии ВТБ 24 позволяют проводить оценку кредитоспособности и принимать решение о предоставлении кредита в сжатые сроки.

Условия предоставления кредита следующие: сумма кредита – до 850 000 рублей; срок на который предоставляется кредит – до двадцати четырех месяцев; срок рассмотрения заявки – один – три дня.

Процентные ставки устанавливаются индивидуально, в зависимости от особенностей бизнеса заемщика. Погашение кредита производится равными долями или по установленному графику. Обеспечение по данному виду кредита не требуется.

Следующая форма кредита – овердрафт. Это форма кредита, которая позволяет оперативно провести необходимые платежи в случае временного отсутствия или недостаточности денежных средств на расчетном или текущем счете компании в ВТБ 24 и позволяет снимать деньги со счета постепенно в пределах данного кредита.

Популярные материалы:

Критерии кредитоспособности клиента коммерческого банка

Процесс кредитования связан с действием многочисленных и многообразных факторов риска, способных повлечь за собой непогашение ссуды в обусловленный срок. Изменения в потребительском спросе или в технологии производства могут решающим образом повлиять на дела фирмы и превратить некогда процветающего ...

Понятие кредита и принципы кредитования

Банк - это финансово-кредитный институт, учреждение, производящее разнообразные виды операций с деньгами и ценными бумагами и оказывающее финансовые услуги правительству, предприятиям, организациям, гражданам и другим банкам. Банки выпускают, аккумулируют, хранят, предоставляют в кредит, размещают, ...

Анализ и оценка общих услуг по обслуживанию

предприятий

Комплексное обслуживание золотодобывающих предприятий. Включающее операции по предсезонному кредитованию недропользователей с одновременным заключением договоров купли – продажи драгоценных металлов, позволило золотодобытчикам – клиентам Сбербанка России обеспечить нормальный ход выполнения произво ...

Актуальное

Ценные бумаги представляют собой денежные документы, удостоверяющие права собственности или отношения займа владельца документа по отношению к лицу, выпустившему такой документ (эмитенту).

Перестройка внешнеэкономической деятельности нашей страны требует соответствующих изменений в работе коммерческих банков во всем многообразии их внешних и внутренних связей.

Меню сайта

- Главная

- Имущественное страхование

- Банковская система

- Современные платежные системы

- Рынок ценных бумаг

- Валютные операции

- Биржи и биржевая торговля

- Финансы