Финансы » Расширение рынка первичных размещений акций » Состояние IPO в России, сравнение с международными

рынками

Состояние IPO в России, сравнение с международными

рынкамиСтраница 1

Устойчивый рост числа российских компаний, использовавших IPO в качестве привлечения инвестиций в развитие бизнеса, свидетельствует о наличии потенциала, кадрового, интеллектуального, технологического у российской промышленности, с другой - о том, что российские компании сами стремятся встраиваться в глобальные рынки. Решение вопроса о необходимости и целесообразности первичного размещения ценных бумаг на иностранной фондовой бирже (при помощи АДР третьего уровня) зависит от многих факторов. К числу основных факторов, влияющих на успешность проведения IPO, относятся следующие:

· наличие у компании, проводящей IPO, устойчивых темпов роста;

· общие темпы роста отрасли, в которой работает компания;

· наличие у компании, проводящей IPO, уверенной позиции на рынке, узнаваемых товаров услуг;

· наличие у компании, проводящей IPO, устойчивых темпов роста рентабельности;

· наличие у компании, проводящей IPO, четкой стратегии;

· общая динамика цен акций компании, которые провели свои IPO незадолго до планируемого данной компанией размещения своих акций;

· наличие у компании, проводящей IPO, понятной и эффективной системы менеджмента и корпоративного управления.

Возросшая активность первичного предложения своих акций на рынке позволяет говорить о следующих группах потенциальных эмитентов, которые могут выйти на этот рынок в ближайшие годы. Первая группа - крупные российские компании, в основном сырьевого сектора, уже имеющие солидную кредитную историю. Большинство из них уже торгуются на российском фондовом рынке и могут пройти IPO лишь на внешних рынках в форме ADR. Однако благоприятная конъюнктура на сырьевые товары и возможность дешевых заимствований на рынке еврозаймов (обусловленная высокими кредитными рейтингами) снижает заинтересованность основных собственников этих компаний в проведении IPO на западных рынках.

Вторая группа – быстро растущие компании, ориентированные на внутреннего потребителя, довольно динамично развивающиеся и нуждающиеся в крупных инвестициях. Выход на рынок еврооблигаций для них дорог, а внутренний рынок корпоративных облигаций не может полностью удовлетворить их потребности. Представители именно этой группы компаний представляются наиболее вероятными кандидатами на проведение IPO в России.

Третья группа - небольшие инновационные компании, нынешние основные собственники которых изначально ориентированы на IPO. Таких компаний в России пока очень немного. В будущем они могут стать основными участниками публичных размещений на фондовом рынке России, лишь при поддержке венчурного бизнеса.

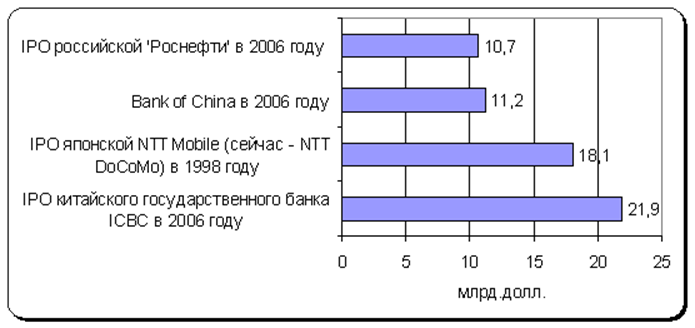

В целом, IPO призвано обеспечить компаниям-эмитентам ликвидные рынки собственных акций. Это позволит компаниям-эмитентам приобретать новые активы, внедрять инновационные технологии на производстве. IPO выводит компании на качественно новый уровень – они приобретают публичный статус. Компании, планирующие IPO готовы к открытости и большей ответственности при управлении бизнесом. С IPO неразрывно связано усиление брэндинга компании. IPO повышает качество корпоративного управления компаний-эмитентов. Процедуру IPO осуществили крупные российские компании, имеющие высокий уровень капитализации. Для примера хочу привести статистику привлечения IPO, в данное время она не очень свежа, но нам важна динамика соотношения нашей российской компании по отношению к западным.

На рис. представлены компании, привлекшие за всю историю до 2007г наибольший объем средств в ходе IPO.

Рис.1 - Компании, привлекшие наибольший объем средств в ходе IPO

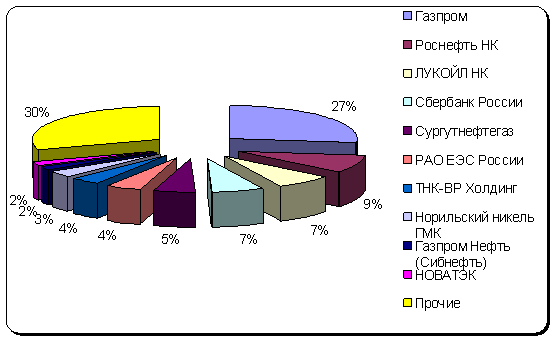

Российские компаний, удовлетворяющих условиям выхода бизнеса на открытые (публичные) размещения и условиям успешного размещения своих акций на фондовом рынке. У каждого из российских компаний, удовлетворяющих условиям выхода бизнеса на открытые (публичные) размещения и условиям успешного размещения своих акций на фондовом рынке, четкая стратегия развития бизнеса, высокие темпы роста, устойчивая позиция на рынке, рентабельность не ниже средней по отрасли или выше, современная организация управления, финансовая отчетность подготовленная по международным стандартам/американским составления бухгалтерской отчетности (IAS-/GAAP). Если сравнивать наши российские компании, то можно выявить лидеров. К сожалению, нашла полную и развернутую статистику за 2006 год. Возможно, из-за кризиса 2009г рынок замер, судя по разнообразной информации, представленной по 2006 году, было бурное развитие компаний и массовый выход на IPO. Перейдем к российскому рынку.

Рис. 2 - Структура top100 по капитализации крупнейших компаний в 2006г.

Крупнейшие IPO в 2006 году представлены в табл.1.

Популярные материалы:

Современное состояние личного страхования в России

Важнейшими тенденциями развития национального страхового рынка является качественное изменение страховой структуры личного страхования и, в первую очередь, за счет увеличения доли обязательных видов страхования. Обязательное личное страхование в Российской Федерации состоит из двух различных групп: ...

История банковского дела и этапы развития коммерческих банков

Банки составляют неотъемлемую черту современного денежного хозяйства, их деятельность тесно связана с потребностями воспроизводства. Находясь в центре экономической жизни, обслуживая интересы производителей, банки опосредуют связи между промышленностью и торговлей, сельским хозяйством и населением. ...

Краткая характеристика вида страхования

В соответствии со ст. 137 Гражданского кодекса РФ к животным применяются общие правила об имуществе. Под страхованием животных подразумевается имущественное страхование. Такой договор может быть составлен в отношении любого лица, имеющего основанный на законе интерес. Он оформляется в письменной фо ...

Актуальное

Ценные бумаги представляют собой денежные документы, удостоверяющие права собственности или отношения займа владельца документа по отношению к лицу, выпустившему такой документ (эмитенту).

Перестройка внешнеэкономической деятельности нашей страны требует соответствующих изменений в работе коммерческих банков во всем многообразии их внешних и внутренних связей.

Меню сайта

- Главная

- Имущественное страхование

- Банковская система

- Современные платежные системы

- Рынок ценных бумаг

- Валютные операции

- Биржи и биржевая торговля

- Финансы