Финансы » Развитие личного страхования в России » Современное состояние личного страхования в России

Современное состояние личного страхования в РоссииСтраница 2

При этом добровольное личное страхование развивается не так динамично как обязательное личное страхование.

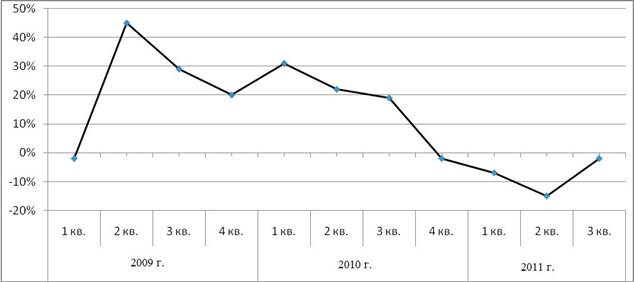

Сегмент добровольного личного страхования включает в себя добровольное медицинское страхование (ДМС) и страхование от несчастных случаев (НС). В целом, объем страховых премий по личному страхованию вырос в 2010 году на 20% и составил 108 млрд. руб. Снижение темпов прироста совокупной страховой премии по данным видам страхования пришлось в основном на 4-й кв. 2010 года – 2-й кв. 2011 года и не было таким значительным, как в секторе добровольного имущественного страхования, рисунок 7 [24].

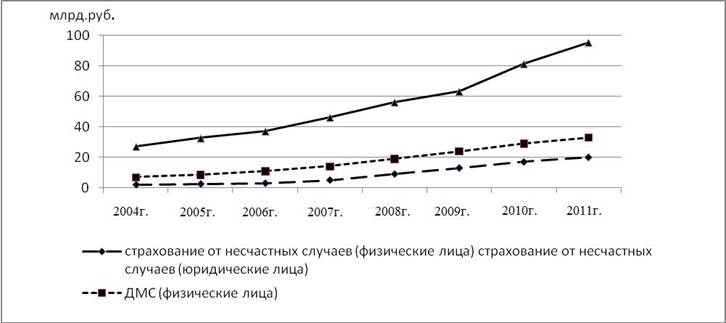

В 2011 году 58% страховых премий по личному страхованию составили страховые премии по договорам, заключенным с юридическими лицами на медицинское обслуживание (корпоративное ДМС). Страховые премии по данному виду страхования с 2009 года демонстрируют наибольшие темпы прироста, рисунок 8.

Рисунок 7 – Темпы прироста страховых премий по добровольному личному страхованию (кроме страхования жизни), 1-й кв. 2009 г. – 3-й кв. 2011 г.

Рисунок 8 – Страховые премии по видам личного страхования, по договорам, заключенным с физическими и юридическими лицами

Концентрация в секторе личного страхования продолжила свой рост достаточно умеренными темпами в основном за счет страхования от несчастных случаев. При этом общие показатели концентрации в обоих сегментах личного страхования демонстрировали однонаправленные тенденции: количество страховщиков, осуществляющих страхование от несчастных случаев, сократилось с 524 до 489, ДМС – с 466 до 423. Доля страховых премий десятки ведущих страховщиков выросла в секторе страхования от несчастных случаев с 44% до 48%, в секторе ДМС осталась прежней – 52%; доля «двадцатки» лидеров выросла по страхованию от несчастных случаев с 58% до 60%, по ДМС с 65% до 66%, и доля 50 крупнейших страховщиков в рассматриваемых сегментах выросла в сегменте страхования от несчастных случаев с 78% до 80%, а в сегменте ДМС – с 81% до 83%. Страховщики, лидирующие в секторе страхования от несчастных случаев в секторе ДМС представлены в таблицах 5 и 6.

Таблица 6 – Страховщики, лидирующие по страховым премиям в секторе страхования от несчастных случаев в 2011 г.

|

№ п/п |

Наименование страховой организации |

Страховые премии, тыс. руб. |

Доля на рынке, % |

Страховые выплаты, тыс. руб. |

Доля на рынке, % |

Коэффициент выплат, % |

|

1 |

Чешская СК |

5,4 |

16,0 |

0,05 |

1,2 |

0,9 |

|

2 |

СОГАЗ |

3,4 |

9,9 |

0,1 |

3,5 |

4,2 |

|

3 |

ВСК |

1,6 |

4,8 |

0,4 |

9,5 |

23,3 |

|

4 |

ЖАСО |

1,2 |

3,6 |

0,3 |

7,7 |

25,8 |

|

5 |

АВИВА |

1,0 |

3,0 |

0,1 |

3,2 |

12,6 |

|

6 |

РОСНО |

1,0 |

2,8 |

0,1 |

3,3 |

13,7 |

|

7 |

Альфастрахование |

0,7 |

2,2 |

0,1 |

3,1 |

17,1 |

Популярные материалы:

Экономическая природа векселя как ценной бумаги

Важное значение в рыночной экономике имеет вексель. Он получил уже достаточно широкое распространение в России. Автором были изучены мнения некоторых экономистов о сущности векселя. Золотарев В.С. в книге «Рынок ценных бумаг» считает, что «Вексель это ценная бумага, опосредующая отношения займа. Он ...

Сфера использования налично-денежного оборота и принципы его управления

Сфера использования налично-денежных платежей связана в основном с реализацией доходов населения. Наличными деньгами производятся расчеты: · предприятий, учреждений и организаций с населением; · между отдельными гражданами на товарных и продуктовых рынках; · частично расчеты населения с финансово-к ...

Анализ кредитоспособности ООО «Транскомплект»

ООО «Транскомплект» является малым предприятием, осуществляющим оптовую и розничную торговлю запасными частями для грузовых автомобилей отечественного производства «ЗИЛ» и «Камаз». Предприятие расположено по адресу г. Новосибирск, ул. Писарева 73 на территории транспортной компании «Центр», организ ...

Актуальное

Ценные бумаги представляют собой денежные документы, удостоверяющие права собственности или отношения займа владельца документа по отношению к лицу, выпустившему такой документ (эмитенту).

Перестройка внешнеэкономической деятельности нашей страны требует соответствующих изменений в работе коммерческих банков во всем многообразии их внешних и внутренних связей.

Меню сайта

- Главная

- Имущественное страхование

- Банковская система

- Современные платежные системы

- Рынок ценных бумаг

- Валютные операции

- Биржи и биржевая торговля

- Финансы